-

MAC | Mediador de assembleias condominiais

-

Inteligência ou respondência artificial?

-

O poder das redes.

-

Computação quântica e a inteligência artificial.

-

Você sabe qual é a área do imóvel que você está comprando ou alugando?

-

Porque adotar o IGP-M nas locações de imóveis.

-

Juro real negativo.

-

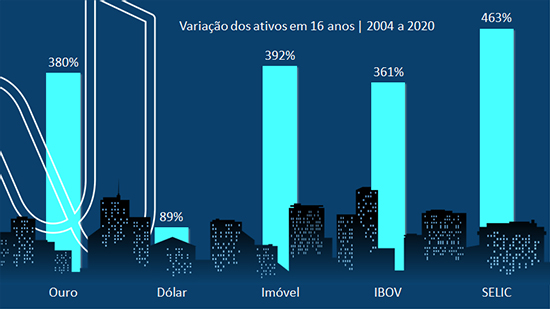

Ouro, dólar, Real ou imóveis? Como ficam os investimentos com o novo patamar da Selic?

-

Você acredita na sua moeda? Entenda o que está acontecendo no mundo.

-

Velocidade das coisas.

-

Blockchain e o mercado imobiliário. O que temos de concreto.

-

Brokersite: mais que uma inovação, um encadeamento estratégico.

-

Associação internacional promove o uso da blockchain para o mercado imobiliário.

-

Blockchain e bitcoin. O que eles tem a ver com o mercado imobiliário.

-

Funil de vendas Netimóveis. Entenda como funciona.

-

Vagas de garagem. Estamos no rumo certo?

-

Redes imobiliárias. Um caminho para a inovação.

-

Ações, imóveis ou renda fixa? Onde devo investir?

-

Cooperativismo de crédito. Já pensou em ser sócio?